Bức tranh đầu tư châu Á – Thái Bình Dương như thế nào?

Bất động sản - Ngày đăng : 07:51, 04/06/2024

Theo báo cáo Savills APIQ Q1/2024, tâm lý đầu tư tại khu vực châu Á - Thái Bình Dương đang thận trọng lạc quan. Mặc dù chi phí vay vốn tăng cao, chênh lệch giá chào bán - chào mua rộng hơn và những lo ngại toàn cầu vẫn tiếp diễn, nhưng một số điểm sáng đang nổi lên. Nhật Bản, Hàn Quốc, Đài Loan, Malaysia và Indonesia ghi nhận hoạt động đầu tư tăng trong quý 1, lĩnh vực công nghiệp/logistics, trung tâm dữ liệu và khoa học đời sống của Ấn Độ đang bùng nổ.

Bức tranh đầu tư châu Á – Thái Bình Dương

Tổng quan thị trường bất động sản thương mại châu Á - Thái Bình Dương vẫn yếu trong quý 1 năm 2024. Ước tính sơ bộ cho thấy tổng giá trị đầu tư khu vực (các giao dịch trị giá trên 10 triệu USD, không bao gồm các dự án đang phát triển và các giao dịch đang chờ xử lý) giảm 18,6% xuống còn 27,7 tỷ USD trong quý đầu tiên. Mặc dù dự kiến lãi suất sẽ được cắt giảm ở hầu hết các thị trường Châu Á - Thái Bình Dương sau giữa năm (trừ Nhật Bản và Trung Quốc), nhưng lãi suất khó có thể quay trở lại mức của năm 2019 trong ngắn hạn. Chi phí vay vốn cao hơn, chênh lệch giá chào bán - chào mua rộng và những thách thức toàn cầu dai dẳng vẫn là những yếu tố chính cản trở tâm lý đầu tư.

Nhật Bản đã chấm dứt chính sách lãi suất âm vào giữa tháng 3. Việc tăng lãi suất không ảnh hưởng đến vị trí thị trường sôi động nhất về giá trị đầu tư trong quý 1/2024 của Nhật Bản, mặc dù có giảm so với cùng kỳ năm ngoái. Lãi suất thấp hơn và đồng Yên Nhật yếu là những lý do chính thu hút vốn đầu tư toàn cầu. Ở các nơi khác, khối lượng đầu tư tại Hàn Quốc cũng ghi nhận tăng trưởng so với cùng kỳ năm ngoái, chủ yếu do vốn nội địa dẫn dắt. Hiệu suất mạnh mẽ của thị trường đầu tư văn phòng và sự phục hồi của các khoản đầu tư khách sạn đã bù đắp cho sự suy giảm ở các loại tài sản khác. Hoạt động đầu tư ở các thị trường phát triển khác vẫn yếu trong quý 1 năm 2024, bao gồm Úc, Singapore và Hồng Kông, chủ yếu do chi phí tài chính cao và chênh lệch giá chào bán - chào mua lớn.

Tại Trung Quốc, khủng hoảng thị trường bất động sản, tiêu dùng giảm, tâm lý doanh nghiệp yếu và mức nợ của chính quyền địa phương tiếp tục cản trở hoạt động đầu tư trong quý 1/2024. Chính phủ Trung Quốc hiện đang thực hiện các biện pháp kích thích để hỗ trợ thị trường bất động sản, bao gồm cắt giảm lãi suất vào cuối tháng 2 và mở rộng khả năng tiếp cận các khoản vay cho các nhà phát triển nội địa. Mặc dù có sự hỗ trợ về tài chính và điều chỉnh giá, các nhà đầu tư vẫn thận trọng, dẫn đến sự sụt giảm đáng kể trong khối lượng đầu tư của Trung Quốc trong quý đầu tiên.

Ngược lại, bất chấp hoạt động đầu tư chậm lại so với quý trước, các nhà đầu tư vẫn duy trì cái nhìn lạc quan về thị trường bất động sản Ấn Độ. Trong khi nhiều người có thể hoãn các cam kết cho đến sau bầu cử, thì vẫn có sự quan tâm ổn định đến tài sản văn phòng thương mại và công nghiệp/logistics, được thúc đẩy bởi triển vọng kinh tế tích cực.

Báo cáo này cũng chỉ ra một số thị trường mới nổi đang ghi nhận mức tăng trưởng đáng kể về giá trị đầu tư trong quý 1/2024, đặc biệt là Đài Loan, Malaysia và Indonesia. Tại Đài Loan, tăng trưởng chủ yếu được thúc đẩy bởi lĩnh vực văn phòng, do nhu cầu tăng cao đối với các văn phòng hạng A, đặc biệt là từ các nhà đầu tư văn phòng gia đình. Trong khi đó, khối lượng đầu tư ở Malaysia và Indonesia tăng vọt nhờ một số giao dịch mua bán danh mục trung tâm dữ liệu.

Ngành công nghiệp đã thể hiện hiệu suất mạnh mẽ so với các loại tài sản khác trong quý 1/2024, chủ yếu được thúc đẩy bởi các giao dịch kho vận logistics, kho lạnh và trung tâm dữ liệu. Đáng chú ý, các khoản đầu tư vào trung tâm dữ liệu ghi nhận mức tăng trưởng ấn tượng, vượt quá 1,5 tỷ USD với mức tăng gấp ba lần so với cùng kỳ năm ngoái.

“Tại khu vực Châu Á - Thái Bình Dương, chi phí vay vốn cao hơn, khoảng cách giá chào bán - chào mua lớn và những thách thức toàn cầu dai dẳng vẫn là những yếu tố chính cản trở tâm lý đầu tư. Tuy nhiên, một số điểm sáng vẫn tồn tại khi Nhật Bản, Hàn Quốc, Đài Loan, Malaysia và Indonesia đều ghi nhận khối lượng đầu tư tăng trong quý 1. Bên cạnh đó, nhu cầu về bất động sản công nghiệp/logistics, trung tâm dữ liệu và khoa học xã hội tại Ấn Độ cũng đang tăng mạnh. Với việc các cuộc bầu cử tại khu vực kết thúc, chúng tôi mong đợi một triển vọng chính trị ổn định hơn trong quý 2”, ông Simon Smith, Trưởng bộ phận Nghiên cứu và Tư vấn khu vực châu Á Thái Bình Dương tại Savills phân tích.

Tầm nhìn tích cực cho Việt Nam 2024

Ngân hàng Phát triển Châu Á, Quỹ Tiền tệ Quốc tế (IMF) và Ngân hàng Thế giới dự báo tăng trưởng GDP của Việt Nam trong năm 2024 sẽ đạt từ 5,5% đến 6,5%. Theo IMF, Việt Nam sẽ là một trong những nền kinh tế tăng trưởng nhanh nhất thế giới vào năm 2024, sánh ngang với các quốc gia như Ma Cao, Ấn Độ và Philippines.

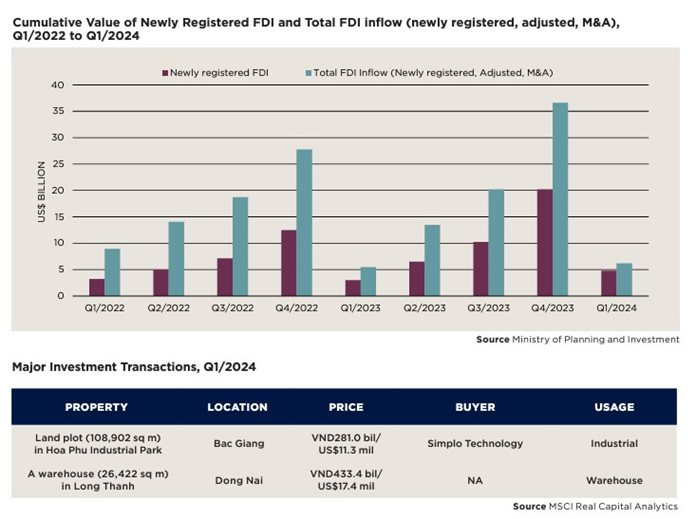

Tính đến hết tháng 3 năm 2024, GDP ước tính tăng 5,66% so với cùng kỳ năm ngoái, cao hơn mức tăng trưởng của các quý đầu tiên giai đoạn 2020-2023. Tổng vốn đầu tư trực tiếp nước ngoài (FDI) đăng ký đến ngày 20/3 (gồm vốn đăng ký mới, điều chỉnh và M&A) đạt 6,17 tỷ USD, tăng 13,4% so với cùng kỳ năm ngoái. Vốn FDI đăng ký mới đạt 4,77 tỷ USD, tăng 57,9% so với cùng kỳ năm ngoái.

Ông Troy Griffiths, Phó Giám đốc Điều hành Savills Việt Nam đánh giá: “Triển vọng kinh tế của Việt Nam cho năm 2024 được dự báo tích cực, với mức tăng trưởng GDP dự kiến từ 5,5% đến 6,5%, đưa Việt Nam vào top 20 nền kinh tế tăng trưởng nhanh nhất toàn cầu. dòng vốn FDI đổ vào Việt Nam phản ánh sự tăng trưởng mạnh mẽ, với vốn FDI đăng ký mới tăng 58% so với cùng kỳ năm ngoái, cho thấy niềm tin vững chắc của nhà đầu tư và một lĩnh vực công nghiệp sôi động.”

Báo cáo APIQ dự báo ngành chip bán dẫn của Việt Nam dự kiến sẽ thu hút đầu tư đáng kể trong năm 2024. Theo Thứ trưởng Ngoại giao Mỹ phụ trách tăng trưởng kinh tế, năng lượng và môi trường, Việt Nam sẽ được hưởng lợi từ Đạo luật CHIPS và Khoa học Mỹ, bao gồm khoản tài trợ 500 triệu USD để nâng cao đào tạo về chất bán dẫn, an ninh mạng và môi trường kinh doanh trên toàn cầu. Lam Research (Mỹ), một nhà sản xuất chất bán dẫn hàng đầu, có kế hoạch xây dựng nhà máy với tổng vốn đầu tư từ 1 đến 2 tỷ USD.

Trong lĩnh vực công nghiệp, Tập đoàn Gelex và Frasers Property đang hợp tác để xây dựng các khu công nghiệp đạt tiêu chuẩn LEED. Họ gần đây đã khởi công Dự án Trung tâm Công nghiệp Yên Mỹ (Hưng Yên), dự án này sẽ cung cấp 159.000 m2 diện tích nhà xưởng linh hoạt. Ngoài ra, Khu Công nghiệp Đông Mai (Quảng Ninh) của họ bao gồm một nhà máy xây sẵn rộng 71.000 m2, dự kiến hoàn thành vào quý 4/2024. Becamex IDC Corp vừa ký kết thỏa thuận đầu tư cho dự án Khu công nghiệp Bình Thuận rộng 5.000 ha với tổng vốn đầu tư vượt 800 triệu USD.

Tính đến cuối tháng 2, Việt Nam đã đón hơn ba triệu lượt khách du lịch, tương đương với mức trước COVID-19 vào năm 2019. Dự kiến lượng khách du lịch châu Á - Thái Bình Dương sẽ quay trở lại mức năm 2019 vào năm 2025. Việt Nam đang ngày càng trở nên phổ biến như một địa điểm tổ chức đám cưới, đặc biệt là từ khách du lịch Ấn Độ.

Trong bối cảnh đó, một số dự án bất động sản nghỉ dưỡng đã được tái khởi động xây dựng trong quý 1, bao gồm dự án Flex Home Apartment (thuộc Dự án Libera Nha Trang) do Masterise Homes và KDI Holdings hợp tác phát triển với 300 căn condotel. Quý 1/2024 chứng kiến sự ra mắt của các dự án nhà ở mới, bao gồm dự án mega Vinhomes Royal Island rộng 877 ha tại Hải Phòng và dự án Eaton Park TP.HCM rộng 3,7 ha của Gamuda Land. Nhà ở xã hội được ưu tiên và Chính phủ đang hỗ trợ phát triển bằng việc cập nhật khung pháp lý và lãi suất ưu đãi.

Hiện tại, có 129 dự án với tổng cộng 114.934 căn nhà ở xã hội đang được xây dựng. Nhiều nhà đầu tư có kế hoạch triển khai các dự án nhà ở xã hội, có thể mang lại lợi nhuận nếu đạt được quy mô kinh tế thích hợp.

Ở phân khúc văn phòng, nhu cầu mạnh mẽ từ các doanh nghiệp sản xuất và IT nước ngoài sẽ tiếp tục hỗ trợ hoạt động thị trường văn phòng tại Hà Nội và TP.HCM. Dự kiến đến cuối năm 2026, nguồn cung văn phòng hạng A và B tại TP.HCM sẽ tăng thêm 200.000 m2, tương đương mức tăng 20% so với hiện tại. Hà Nội dự kiến sẽ đón nhận thêm 220.000 m2, tăng 13% so với hiện tại.