Phát triển hệ thống ngân hàng thương mại theo hướng kinh tế xanh

Thời sự - Logistics - Ngày đăng : 07:20, 08/03/2017

(Vietnam Logistics Review) Tại các nước đang phát triển như Việt Nam, hệ thống ngân hàng thương mại đóng một vai trò rất quan trọng, vì nó đảm nhận vai trò giữ cho dòng vốn của nền kinh tế được lưu thông, góp phần làm cho nền kinh tế hoạt động tốt hơn. Đó là lý do tại sao chúng ta phải phát triển hệ thống ngân hàng thương mại theo hướng phát triển bền vững hay chính là phát triển theo hướng kinh tế xanh.

Đặt vấn đề

Ngân hàng thương mại (NHTM) là hệ thần kinh, hay có thể gọi là trái tim của nền kinh tế. Hệ thống ngân hàng (NH) mạnh, nền kinh tế mạnh. Ngược lại, các NH yếu, nền kinh tế sẽ gặp khó khăn, sóng gió. Với tư cách là tổ chức trung gian tài chính nhận tiền gửi và tiến hành các hoạt động cho vay và đầu tư, NHTM đã thâm nhập vào mọi lĩnh vực kinh tế - xã hội như là người mở đường, người tham gia, người quyết định đối với mọi quá trình sản xuất kinh doanh. NHTM ngày càng đóng vai trò là trung tâm tiền tệ, tín dụng và thanh toán của các thành phần kinh tế, là định chế tài chính quan trọng nhất của nền kinh tế.

Thực trạng hệ thống NHTM VN

Hệ thống ngân hàng Việt Nam (NHVN) ra đời từ 1956, nhưng trong 35 năm đầu tiên hoạt động theo cơ chế bao cấp kế hoạch hóa, do vậy hệ thống NH chỉ đóng vai trò là đơn vị cấp phát thay ngân sách Nhà nước, vừa để bù đắp thiếu hụt ngân sách vừa cung cấp vốn cho nền kinh tế quốc doanh theo chỉ định và kế hoạch.

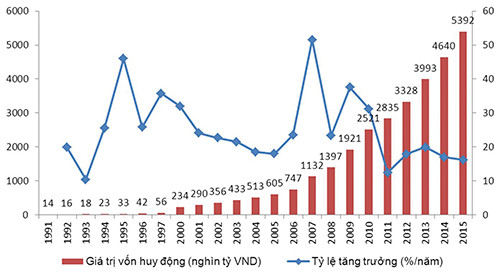

Hình 1. Quy mô và tỷ lệ tăng trưởng huy động vốn từ cá nhân và tổ chức trong nước của hệ thống NHTM VN

Tính đến hết 2015, hệ thống NH đã huy động được trên 5.392 ngàn tỷ VNĐ, tương đương 246,3 tỷ USD và gấp 1,28 lần GDP. Quy mô nguồn vốn huy động cao hơn dư nợ tín dụng, chứng tỏ khả năng đáp ứng tốt nhu cầu vốn của nền kinh tế thông qua các hình thức huy động tiền nhàn rỗi từ công chúng, đặc biệt là tiết kiệm. Mặc dù trong suốt 25 năm hoạt động theo cơ chế thị trường, mức độ lạm phát có sự thay đổi khác nhau từ giảm phát (2000) đến lạm phát cao ở mức hai con số (2008 và 2012), tỷ lệ tăng trưởng huy động tiền gửi, đặc biệt là tiết kiệm vẫn giữ được mức tăng trưởng đều đặn. Bản thân các NH cũng nhận thức được rất rõ vai trò quan trọng của nguồn huy động tiền gửi cho hoạt động bền vững của mình, không chỉ tạo ra nguồn vốn ổn định và có chi phí thấp tương đối mà còn giúp NH phát triển bán chéo các sản phẩm khác.

Tính đến 31.12.2015, tổng dư nợ của hệ thống NHTM cho nền kinh tế đạt 4.586 ngàn tỷ VNĐ, tương đương 209,5 tỷ USD và 1,09 lần GDP. Hoạt động cung cấp tín dụng cho nền kinh tế được đánh giá là nổi bật nhất, thể hiện rõ ràng nhất vai trò quan trọng của hệ thống NH đối với nền kinh tế. Từ chỗ cung cấp tín dụng theo chỉ định trong cơ chế bao cấp, kế hoạch hóa và chủ yếu (90%) cho các xí nghiệp quốc doanh và hợp tác xã đến tận những năm 1986-1988, hoạt động này đã được phân cấp chuyên môn hóa cho các tổ chức tín dụng. Mục đích cung cấp tín dụng được đa dạng hóa, từ chỗ chỉ cho đầu tư sản xuất kinh doanh, trở thành tín dụng cho mọi nhu cầu, đặc biệt là tín dụng tiêu dùng, với mọi thành phần kinh tế. Chính sách tín dụng của ngành NH luôn là một trong những công cụ quan trọng để thúc đẩy tăng trưởng GDP, thay đổi cơ cấu và phát triển kinh tế đất nước.

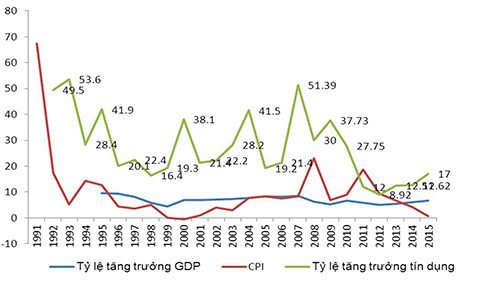

Tỷ lệ tăng trưởng tín dụng tại VN rõ ràng có mối quan hệ thuận chiều với tăng trưởng GDP và CPI, vì tín dụng được coi là đầu vào quan trọng cho các ngành sản xuất và khuyến khích tiêu dùng.

Hình 2. So sánh tỷ lệ tăng trưởng tín dụng của hệ thống NHTM VN với tăng trưởng GDP và CPI

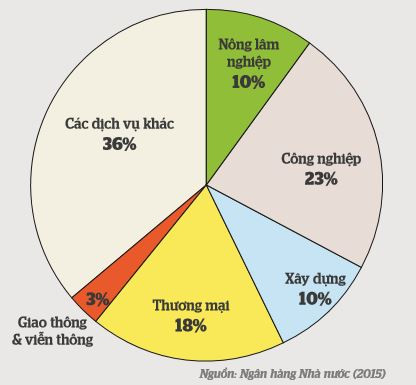

Tỷ trọng dư nợ tín dụng tính đến 31.12.2015 đại diện cho sự đa dạng hóa trong lĩnh vực tài trợ của hệ thống NH, có nhấn mạnh tới các ngành và các lĩnh vực ưu tiên của nền kinh tế như công nghiệp, thương mại, nông nghiệp nông thôn.

Một số hạn chế của hệ thống NHTM VN

Về sự cạnh tranh

Xét trong nội bộ ngành NH, sự có mặt của các NH nước ngoài đã làm tăng sức ép cạnh tranh trong lĩnh vực NH. Các NH nước ngoài không chỉ cạnh tranh với các NH trong nước trong việc cung cấp các dịch vụ NH hiện đại, mà còn cạnh tranh ngay cả về các sản phẩm truyền thống như tín dụng, thanh toán, nhận tiền gửi... Mặc dù các NHVN có lợi thế so sánh về mạng lưới, về khách hàng truyền thống nhờ vai trò lịch sử nhưng kém hơn so về năng lực cạnh tranh với các NH nước ngoài về mức độ hiện đại hóa công nghệ NH, về nguồn nhân lực, về trình độ quản trị hoạt động và vấn đề quản lý rủi ro.

Từ năm 1988 đến nay, hệ thống NHTM VN đã thực hiện những bước đổi mới căn bản và trải qua nhiều giai đoạn tái cấu trúc khác nhau như: tách thành hai cấp và khuyến khích sự phát triển của hệ thống NHTM cổ phần (1989-1997); cơ cấu lại hệ thống, đặc biệt là các NH thuộc sở hữu Nhà nước và đẩy mạnh hội nhập quốc tế (1998-2005); kiểm soát lạm phát, ngăn chặn suy giảm kinh tế, ứng phó với khủng hoảng tài chính toàn cầu (2006-2010); và cơ cấu lại toàn diện hệ thống (2011-2015). Đến hết 2015, hệ thống NH gồm có 43 NHTM (7 NHTM thuộc sở hữu Nhà nước - trong đó có 3 NHTM vừa mua lại với giá 0 đồng trong năm 2015; 28 NHTM cổ phần; 5 NH 100% vốn nước ngoài, 3 NH liên doanh và 50 chi nhánh NH nước ngoài) và một số các tổ chức tín dụng khác. Tổng tài sản của cả hệ thống NH là 7.319 ngàn tỷ VND, tương đương 1,7 lần GDP của VN. Trong hệ thống tài chính VN, thị trường tài chính còn khá kém phát triển và quy mô tương đối nhỏ (21% tổng tài sản), trong khi hệ thống NHTM là 71% và khu vực phi NH là 6%. |

Một số công trình nghiên cứu cho rằng: một tổ chức tín dụng có khả năng cạnh tranh cần có các đặc điểm sau: Năng lực sáng tạo; năng lực phân bổ và tái phân bổ danh mục tài sản và nợ; năng lực cải thiện năng suất và quản lý nguồn khả năng thanh toán, vốn và thanh khoản; và chủ sở hữu mạnh. Điều đó có nghĩa là, để nâng cao năng lực cạnh tranh, việc tăng vốn là rất cần nhưng chưa đủ, mà cần phải tạo năng lực và động lực để cạnh tranh.

Về chất lượng dịch vụ

NH Các dịch vụ mà các NHVN đang cung cấp hiện nay, dù đã được đa dạng hóa nhưng vẫn đơn điệu, chủ yếu vẫn là các sản phẩm truyền thống. Các dịch vụ NH hiện đại chưa phát triển hoặc phát triển nhưng chưa đồng bộ. Rất nhiều dịch vụ phát triển chưa xứng với tiềm năng, đặc biệt là các dịch vụ bán lẻ, dịch vụ dành cho khách hàng thượng lưu, dịch vụ quản lý tài sản, tư vấn và hỗ trợ tài chính, trung gian tiền tệ, trao đổi công cụ tài chính, cung cấp thông tin tài chính và dịch vụ chuyển đổi. Hoạt động NH đầu tư và kênh phân phối điện tử đã tăng trưởng nhanh chóng nhưng tính tiện ích và hiệu quả kinh tế chưa cao. Các hoạt động tiền tệ, lãi suất, công cụ tỷ giá, công cụ phát sinh ngoại hối, đầu tư vẫn trong giai đoạn đầu. Thị trường dịch vụ NH vẫn phát triển dưới mức tiềm năng, các mô hình cạnh tranh còn đơn giản. Mức độ đáp ứng nhu cầu xã hội đối với dịch vụ NH chưa cao do những hạn chế về số lượng, chất lượng và khả năng tiếp cận. Cạnh tranh bằng chất lượng dịch vụ, công nghệ và thương hiệu chưa phổ biến, nên dễ dẫn tới sự bất ổn của thị trường dịch vụ, do đó dễ tạo ra sự cạnh tranh về giá (lãi suất) để lôi kéo khách hàng của nhau. Nếu dịch vụ NH không được cải tiến mạnh mẽ, phát triển dịch vụ chưa theo định hướng nhu cầu của khách hàng, thì hệ thống NH trong nước sẽ khó duy trì thị phần của mình, nhất là khi sự phân biệt giữa NHTM trong nước và nước ngoài căn bản được xóa bỏ vào năm 2011. Lợi thế về truyền thống và mạng lưới sẽ khó giúp các NH trong nước phát triển các dịch vụ mới và các dịch vụ phi tín dụng - những dịch vụ cần công nghệ và kỹ năng khai thác của các cán bộ NH.

Về năng lực quản trị và công nghệ

Đến nay công tác quản trị rủi ro đối với mỗi NH tuy đã được chú trọng, nhưng chưa thực sự trở thành công cụ hữu hiệu phục vụ quản trị điều hành. Tình trạng vay mượn với lãi suất lên xuống thất thường trên thị trường tiền tệ liên NH trong thời gian qua suy cho cùng đều bắt nguồn từ việc các NH chưa quản trị tốt tài sản và thanh khoản. Do sự yếu kém từ quản trị tài sản Nợ, tài sản Có và sự thiếu hụt của các công cụ quản lý hữu hiệu, trong khi một số NHTM lại muốn sử dụng triệt để phần vốn này để cho các hoạt động kinh doanh sinh lời, nên xảy ra thiếu thanh khoản cục bộ tại một số NH. Theo kinh nghiệm của các NH nước ngoài, yếu tố công nghệ có thể giúp giảm 76% chi phí hoạt động của NH, nhưng để có được nền tảng công nghệ hiện đại, đòi hỏi phải đầu tư lớn, đây là việc rất khó đối với các NHTM VN. Do vốn ít, năng lực tài chính còn hạn chế, nên một số NH không dễ thực hiện. Như vậy, quản trị hoạt động cũng như quản trị công nghệ NH đang là một thách thức lớn trước sức ép hội nhập của hệ thống NHVN.

Giải pháp

Nâng cao năng lực tài chính theo hướng phát triển kinh tế xanh

Nâng cao năng lực tài chính của các NHTM bằng việc đa dạng hóa các hình thức huy động vốn, điều chỉnh lãi suất tiền gửi trung và dài hạn hợp lý. Ngoài ra, các NH cần cơ cấu đầu tư vốn trong điều kiện mới theo hướng giảm dần tỷ trọng cho vay ngắn hạn, tăng tỷ trọng cho vay trung và dài hạn, phát triển cho vay tiêu dùng đối với các cá nhân trong nền kinh tế.

Đẩy nhanh quá trình cơ cấu lại hệ thống NHTM VN

Cải cách NH theo hướng kinh tế xanh bao gồm nâng cao năng lực quản trị điều hành, năng lực tài chính, mở rộng quy mô và năng lực cạnh tranh cho NHTM VN. Hình thành các tập đoàn tài chính - ngân hàng đủ lớn, mạnh dạn sắp xếp lại NH TMCP theo hướng thanh lý, giải thể những NH yếu kém, sáp nhập những NH nhỏ không đủ vốn pháp định vào những NH lớn.

Thị trường chứng khoán phát triển tạo điều kiện thuận lợi cho các NH TMCP phát hành thêm cổ phiếu mới để tăng vốn tự có và nâng cao năng lực tài chính của mình.

Hình 3. Tỷ trọng dư nợ tín dụng theo ngành tại VN

Đa dạng hóa dịch vụ theo hướng kinh tế xanh

Sáng tạo sản phẩm theo nhu cầu người dùng

Phát triển đa dạng hóa sản phẩm theo hướng kinh tế xanh là xu hướng tất yếu trong quá trình đổi mới và hội nhập quốc tế của các NHTM VN.

Mỗi sản phẩm, dịch vụ của NH được đánh giá dựa trên mức độ tin tưởng, ủng hộ của khách hàng. Do đó, nắm bắt được thị hiếu của khách hàng là một yếu tố quan trọng mang tính quyết định thành công của sản phẩm.

Dưới áp lực cạnh tranh ngày càng cao, các NHTM VN đã bắt đầu quan tâm đến “đa dạng sản phẩm theo hướng kinh tế xanh” để khai thác thị trường bán lẻ, nhằm tiếp cận khách hàng và tạo được điểm nhấn khác biệt cho sản phẩm của mình.

Chiến lược đa dạng hóa sản phẩm

Mỗi NH đều có hướng đi riêng trong chiến lược đa dạng hóa sản phẩm, từ việc học hỏi chọn lọc kinh nghiệm của nước ngoài, đến chuẩn mực hóa hệ thống sản phẩm.

Quản lý và kiểm soát tín dụng theo hướng kinh tế xanh

Nâng cao trình độ cho đội ngũ cán bộ quản lý

Trình độ, năng lực, kinh nghiệm cũng như đạo đức nghề nghiệp là nhân tố rất quan trọng, ảnh hưởng trực tiếp đến chất lượng công tác thẩm định. Do đó cán bộ quản lý cần:

Nắm vững mọi chủ trương chính sách của NH Nhà nước. Thành thạo chuyên môn nghiệp vụ NH nhất là nghiệp vụ tín dụng.

Có kiến thức tổng thể về kinh tế thị trường, nhanh nhạy nắm bắt thông tin, am hiểu về pháp luật. Hiểu biết nhất định trên một số lĩnh vực có liên quan đến nghiệp vụ tín dụng.

Hàng năm ngân hàng cần tổ chức các đợt thi nghiệp vụ nhằm khuyến khích cán bộ tín dụng trau dồi nghiệp vụ, không ngừng học hỏi để nâng cao trình độ chuyên môn.

NH cần chú trọng tới công tác bồi dưỡng phẩm chất đạo đức, nêu cao tinh thần trách nhiệm và thường xuyên bám sát cơ sở, tiếp cận khách hàng để nắm kịp thời những biến động của khách hàng, từ đó có những cách thức đối phó cho phù hợp.

Đổi mới công nghệ ngân hàng theo hướng kinh tế xanh

Hoạt động NH đang phát triển theo hướng “NH điện tử”. Chính vì vậy, việc thực hiện các dịch vụ NH như: homebanking, internetbanking... là điều tất yếu sẽ xảy ra. Đó là những đòi hỏi, thách thức đối với NH trong điều kiện cạnh tranh và hội nhập hiện nay.

Trong thời gian tới, NH cần thực hiện hiện đại hóa các dịch vụ NH nhằm mục tiêu mở rộng và phát triển các dịch vụ thanh toán hiện đại, nhanh chóng và thuận tiện cho khách hàng. Muốn thực hiện được mục tiêu này thì NH cần phải xây dựng cơ sở hạ tầng và công nghệ tin học hiện đại, đồng nhất, phải gắn kết với nhau nhằm đem lại những dịch vụ tốt nhất để phục vụ cho các đối tượng khách hàng đến giao dịch với NH.

Tăng chất lượng việc thu thập thông tin

Trong buổi phỏng vấn cán bộ quản lý cần tạo ra không khí thân mật, cởi mở và hướng cuộc nói chuyện vào chủ đề đã định nhằm thu được những thông tin cần thiết về khả năng trả nợ, tình hình thanh toán, vị thế của DN… Qua đây cán bộ quản lý cũng có thể xác định được sự thành thật, mức độ tin tưởng vào các thông tin mà DN đưa ra.

NH cũng cần tìm các nguồn thông tin khác về DN như: từ bạn hàng, cơ quan chủ quản của DN đã có quan hệ tín dụng trước đây… NH cũng có thể kiểm tra chế độ kế toán tài chính của DN thông qua các công ty kiểm toán để biết được tính chính xác và trung thực của các báo cáo tài chính.

Nâng cao hiệu quả của công tác kiểm tra, kiểm soát tín dụng

Kiểm tra, kiểm soát là việc làm hết sức cần thiết và quan trọng, đề phòng, ngăn ngừa và xử lý kịp thời, chính xác những hiện tượng có thể dẫn đến rủi ro trong hoạt động của NH. Do đó:

Cán bộ tín dụng phải phát huy tối đa tính khách quan, nhìn nhận vấn đề theo tình hình thực tế, theo số liệu cụ thể của công tác kiểm tra.

Kiểm tra, kiểm soát phải đảm bảo kịp thời, thường xuyên, đánh giá sự việc một cách mau lẹ và đưa ra kết luận chính xác.