Trái với thời kỳ đồng loạt báo lãi "khủng", một nửa nhà băng giảm lợi nhuận 9 tháng sau giai đoạn chạy đua huy động nhưng lại khó cho vay.

Nhà băng "thừa tiền"

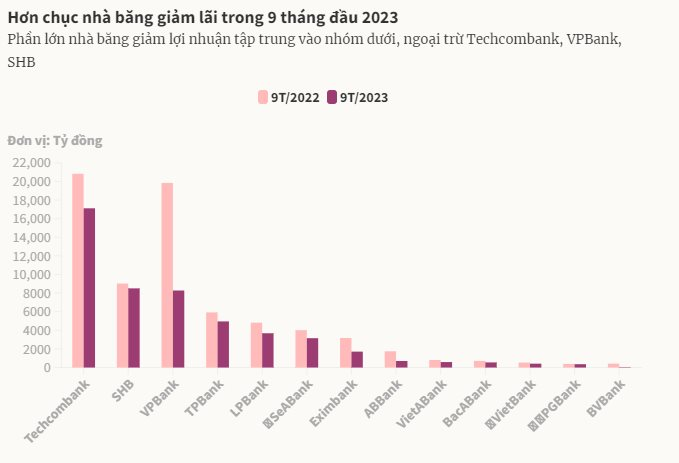

27 ngân hàng niêm yết trên sàn chứng khoán vừa công bố báo cáo tài chính 9 tháng đầu năm. Thay vì đồng loạt báo lãi khủng như ba năm gần đây, kết quả kinh doanh nhóm ngân hàng năm nay "tối" hơn rõ rệt.

"Sắc đỏ" chiếm một nửa khi có tới 14 nhà băng giảm lợi nhuận, tập trung vào nhóm cuối bảng xếp hạng.

Tại BVBank, lợi nhuận 9 tháng đầu năm nay giảm sâu hơn 85%, xuống còn 60 tỷ đồng. ABBank cũng từ 1.750 tỷ đồng lợi nhuận trong 9 tháng đầu năm ngoái, giảm về còn hơn 700 tỷ đồng. Đây thậm chí là mức lợi nhuận thấp nhất của hai nhà băng này nếu so với cùng kỳ 5 năm trước, chủ yếu do chi phí vốn tăng mạnh hơn thu nhập từ tín dụng, cộng thêm áp lực chi phí dự phòng rủi ro tín dụng (tại ABBank).

VPBank và Eximbank cũng nằm trong nhóm giảm sâu từ 50% so với cùng kỳ. Một số ngân hàng giảm lãi từ 20% trở lên là VietABank, LPBank, BacABank, VietBank và SeABank.

Chưa tới một nửa nhà băng niêm yết có lợi nhuận tăng trưởng so với cùng kỳ, gồm Vietcombank (tăng trưởng 18%), BIDV (12%), VietinBank (10%), MB (10%), ACB (11%), HDBank (8%), VIB (7%), Sacombank (54%), MSB (8%), OCB (48%), NamABank (10%) và KienlongBank (25%).

Lợi nhuận nhóm này đi lên nhưng tốc độ tăng trưởng cũng chậm lại so với giai đoạn 3-4 năm trước. Đơn cử tại nhà băng có vốn nhà nước BIDV, tốc độ tăng trưởng 9 tháng đầu năm nay là 12% trong khi mức bình quân cùng kỳ 3 năm trước gần 50%. Tại ACB, MB lợi nhuận tăng 10% trong khi bình quân giai đoạn trước xấp xỉ 40%. HDBank và VIB lợi nhuận cũng tăng 7-8% trong khi trước đó đều trên 30% mỗi năm...

Sacombank là trường hợp đặc biệt khi có mức tăng trưởng lợi nhuận cao nhất ngành, hơn 50% so với cùng kỳ. Nhà băng này đang gần về đích trong hành trình tái cơ cấu, do đó có lợi thế riêng từ việc hoàn tất xử lý lãi dự thu và đưa phần lớn các tài sản tồn đọng ra khỏi bảng cân đối, cải thiện được biên lợi nhuận.

Thay vì "đồng pha" như các năm trước, diễn biến lợi nhuận trái chiều tại các ngân hàng khiến bảng xếp hạng lợi nhuận 9 tháng đầu năm có nhiều xáo trộn.

Nguyên nhân khó tiếp cận tín dụng

Theo Trang Thông tin điện tử của Bộ Tài chính, hiện cả nước có trên 1 triệu doanh nghiệp, thì có đến hơn 773 nghìn doanh nghiệp chưa tiếp cận được tín dụng, chiếm tới 73,4% tổng số doanh nghiệp hiện có.

Theo Trang thông tin điện tử cafef.vn, qua khảo sát của Ban nghiên cứu phát triển kinh tế tư nhân vào giữa tháng 8/2021, với sự tham gia của 21.517 doanh nghiệp, trong nhiều nguyên nhân dẫn đến việc rút lui của doanh nghiệp, chủ yếu đến từ việc thiếu hụt nguồn vốn kinh doanh và nguồn vốn cho chi phí trả lương cho người lao động.

Theo phản ánh của không ít doanh nghiệp, khó khăn lớn nhất của họ khi tiếp cận nguồn vốn tín dụng ngân hàng là tài sản thế chấp. Bởi với quy mô nhỏ, các doanh nghiệp nhỏ, thậm chí là siêu nhỏ rất khó được các ngân hàng duyệt vay tín chấp.

Trên thực tế đã không ít lần các chuyên gia so sánh hoạt động cho vay dựa trên tài sản thế chấp của các nhà băng hiện nay chẳng khác nào các tiệm cầm đồ. Thực sự, các ngân hàng hoạt động ở Việt Nam như những tiệm cầm đồ, khách hàng đến vay là đòi phải có tài sản, bất động sản thế chấp, một chuyên gia tài chính ngân hàng nhấn mạnh.

"Dù khách hàng có hàng tồn kho, có khoản phải thu, nhưng các ngân hàng chỉ sử dụng các khoản phải thu của những khách hàng lớn, khách hàng quen để làm tài sản đảm bảo, còn của các đối tượng khác thì ngân hàng không dám”, chuyên gia này cho biết và nhấn mạnh, việc các ngân hàng cứ đòi hỏi tài sản thế chấp khi duyệt vay vốn cho các doanh nghiệp nhỏ và vừa là rào cản rất lớn đối với sự phát triển, mở rộng quy mô sản xuất kinh doanh của các doanh nghiệp này.

Từ thực tế trên, ông đề nghị các ngân hàng trong nước nên học theo các ngân hàng ở Hoa Kỳ "cho vay theo công thức và tài trợ dựa vào tài khoản", hình thành tập quán cho vay căn cứ trên khoản phải thu và hàng tồn kho. Theo đó, sản phẩm cho vay theo công thức dựa trên khoản phải thu của doanh nghiệp, với tỷ lệ khoảng 80%, hoặc hàng tồn kho 50%, tạo nền tảng để ngân hàng cung cấp hạn mức tín dụng cho khách hàng. Trên nền tảng này, hàng tháng, ngân hàng phải yêu cầu các doanh nghiệp báo cáo tình hình hàng tồn kho và khoản phải thu.

Bên cạnh đó, ông đề nghị Chính phủ cần tăng cường bảo lãnh tín dụng ở trung ương và các địa phương. "Chúng ta hiện có những quỹ bảo lãnh tín dụng địa phương nhưng hoạt động còn ít, bảo lãnh cho số lượng ít doanh nghiệp nhỏ", ông cho biết và kiến nghị Ngân hàng nhà nước nên xây dựng tiêu chí xếp hạng tín dụng cho hệ thống doanh nghiệp và cá nhân, để tạo cơ sở cho các ngân hàng đánh giá cho vay.

Trên thực tế, khó trách việc các ngân hàng đòi hỏi doanh nghiệp phải có tài sản thế chấp mới cho vay, bởi ngân hàng chỉ là trung gian tài chính, đi vay để cho vay nên ưu tiên hàng đầu của họ là phải đảm bảo an toàn cho đồng vốn. Trong khi không phủ nhận một thực tế là không ít doanh nghiệp nhỏ và vừa hoạt động rất thiếu bài bản, không có chiến lược kinh doanh rõ ràng, tài chính kém minh bạch nên rất khó tạo dựng được lòng tin với ngân hàng để được xem xét cho vay theo phương thức tín chấp.

Bởi vậy, muốn được ngân hàng tin tưởng, cho vay tín chấp, thì doanh nghiệp phải chú ý đến 3 vấn đề: Thứ nhất là phải có phương án sản xuất kinh doanh khả thi; Thứ hai là báo cáo tài chính phải được kiểm toán độc lập, vì hiện nhiều doanh nghiệp vẫn đang sử dụng hai báo cáo tài chính, một cho thuế và một để đi vay, số liệu chênh lệch rất nhiều nên ngân hàng không thể tin tưởng. Thứ ba, doanh nghiệp chỉ nên quan hệ với 1 - 2 ngân hàng để ngân hàng kiểm soát được dòng tiền cho vay có đi đúng chỗ và vận hành tốt hay không.